「生前贈与」を受けても贈与税がかからない? 税制度をうまく利用

2023/6/30

もくじ

この相続事例の体験者

佐々木 由紀子(仮名)

東京都在住。50歳。古く危険な自宅で母が怪我をしたことを機に、生前贈与をしたうえでの住み替えを検討。贈与税が不安だったが相続時精算課税制度のことを知り活用することに。

母が自宅で転倒したのを機に住み替えを検討

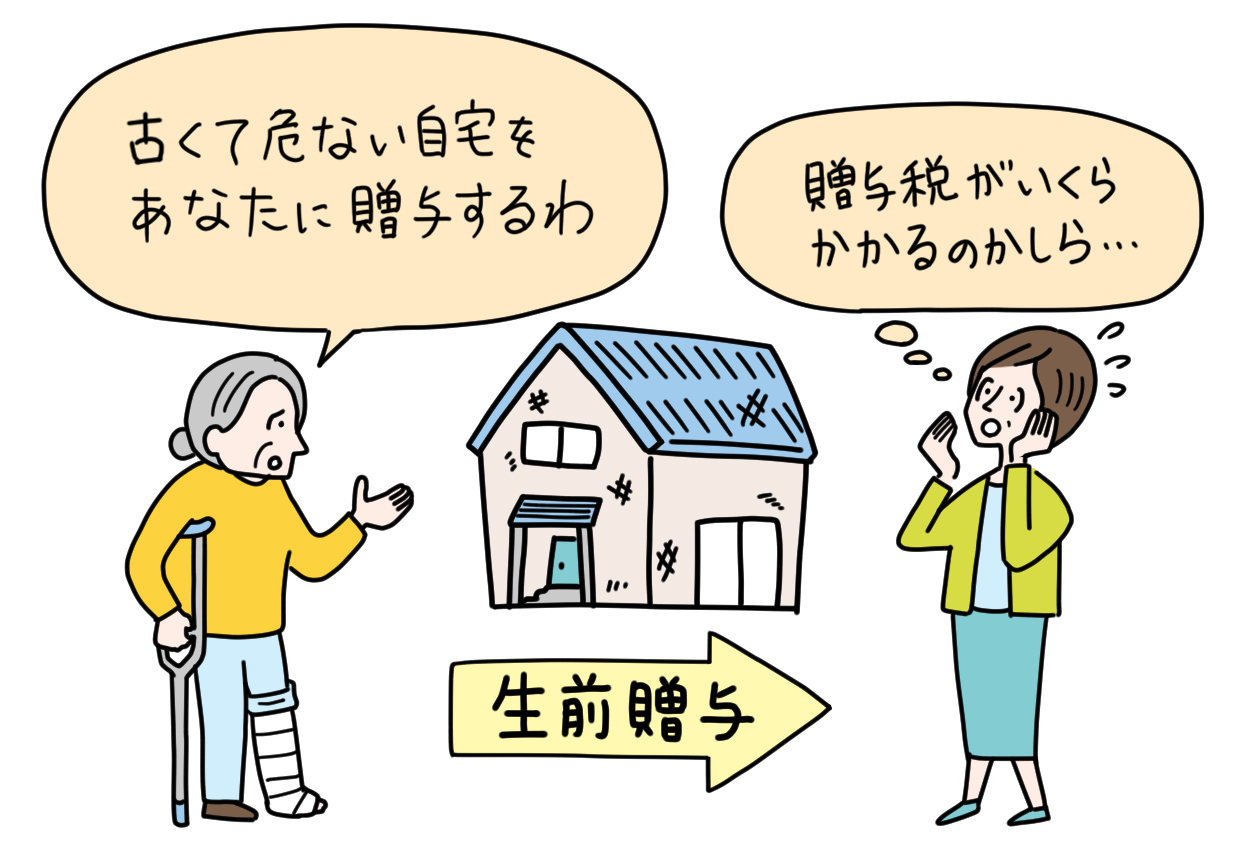

3年前、母が自宅の階段から転落し、骨折しました。命に別状はありませんでしたが、退院後、怪我をしたことで今後に不安になったのか、母は「この家をあなたに生前贈与したい」と言い出しました。

私はひとりっ子で未婚。父の死後は、母と2人で暮らしています。自宅は祖父が建てた築70年あまりの木造2階建て。老朽化している上に、急角度で狭い階段は、母の転落事故の原因にもなりました。

「自分の身体のことを考えると、もうこの家に住むのも限界。あなたに贈与するから、家を売ってちょうだい」「売却代金を頭金にして、あなたの名義で住宅ローンを組めば、中古のマンションが買えるでしょう?そこで一緒に暮らそうよ」と母は言うのです。なるほど一理ありますが、 贈与税 がかかるのでは?と心配でした。

住み替えるにしても、まずは今の家がいくらで売却できるのか知りたいと思い、不動産会社に査定を依頼すると、自宅の査定額は2,000万円程度とのこと。母の構想を普段利用している銀行の担当者に相談したところ、相続や贈与に詳しい税理士を紹介してくれました。

知らなかった!「相続時精算課税制度」を使った生前贈与

税理士に試算してもらうと、時価2,000万円程度の自宅の生前贈与にかかる贈与税額は、600万円弱とのこと。想像以上の額に「そんなにかかるの?」と驚きました。「でも、この贈与はお母様から娘さんへの贈与で、ご自宅の価格は2,500万円以下ですから、『相続時精算課税制度』を使って生前贈与すれば、贈与税はかかりませんよ」と税理士。「えっ、そんなことができるんですか?」と身を乗り出す私に税理士は、制度の概要を丁寧に説明してくれました。

相続時精算課税制度は、60歳以上の父母や祖父母から18歳以上の子や孫へ贈与をおこなう場合に、2,500万円までの贈与であれば、贈与税が非課税になるという制度とのこと。ただし、この制度を使って贈与した財産については、相続の時に相続財産に含めて 相続税 を計算するそうです。

ちなみに母の財産は自宅以外には預金が1,000万円あるかどうか。「1,000万円の預金に生前贈与分の約2,000万円の不動産を加えても、相続税はかからないと思うんですが、計算の結果、相続税がかからない場合はどうなるんですか?」と質問すると、「その場合、精算の必要はありません。ただし、贈与を受けた翌年に、贈与税の申告と相続時精算課税制度を選択する旨の届出書の提出が必要になるなど、多少の手間はかかります」と税理士は答えてくれました。

生前贈与を経て売却。快適な住環境のマンションへ

それからすぐ、私は母から自宅の生前贈与を受け、自宅の売却活動と、住み替える先のマンション選び、そして住宅ローンの借入先の検討を並行して進めました。かなり大変でしたが、銀行のサポートもあり、何とか母が希望する通りの住み替えを実現することができました。その翌年には贈与税の申告と相続時精算課税制度の活用に必要な届出を税理士に代行してもらい、無事完了。マンションの住環境は快適で、母も喜んでいます。

担当した専門家が解説!

「ここがポイント」

「相続時精算課税制度」とは、父母や祖父母から子や孫へ贈与をおこなう場合に、一定条件の贈与であれば、贈与税が非課税になるという制度です。仮に 贈与額 が2,500万円を超えてしまう場合は、超えた分のみに対して、一律20%の贈与税がかかるることとなります。ただし相続が発生した際には、この制度を活用して贈与した財産の全額を相続財産に持ち戻した上で、相続税として計算します。なお、2,500万円を超える贈与に対して支払った贈与税については、相続税から差し引くことになります。

相続時精算課税制度を活用して贈与を受ける人は、贈与を受けた年の翌年の2月1日から3月15日までの間に、「相続時精算課税選択届出書」を贈与税の申告書に添付し、所轄税務署長に提出する必要があります。贈与税の課税方法には、暦年課税と相続時精算課税の2つがあり、どちらかを選択できるのですが、いったん相続時精算課税を選択すると、同じ人からの贈与については、二度と暦年課税に戻ることはできませんので注意が必要です。

令和5年度の税制改正では、相続時精算課税制度の見直しが行われ、利便性が向上しました。ポイントとしては、2024年1月1日以降、相続時精算課税にも暦年課税と同様に110万円の基礎控除が設けられ、年間110万円までの贈与であれば、贈与税の申告が不要となった点です。相続税の計算の際にも、基礎控除分の贈与財産は相続財産に持ち戻す必要はないため、相続税対策の観点からも効果的です。同じ税制改正で、暦年贈与の持ち戻し加算の対象期間が3年から7年に延長されたこともあり、今後は相続時精算課税制度を活用する人が増えそうです。

解説者プロフィール

税理士法人アイユーコンサルティング

東京事務所 マネージャー 税理士

足立 賢亮

国内大手税理士法人から2019年に入社。入社後の相続税申告は300件に及ぶ。相続対策、法人顧問、個人顧問、組織再編を伴う資本政策等、幅広い業務に対応しており、丁寧かつスピーディーな仕事振りでお客様とのコミュニケーションを得意とする。