生前贈与とは|メリットと注意点

2022/11/2

相続を考えるうえで、生前贈与をすべきか、受けるべきか悩まれる人は多いのではないでしょうか。

相続税対策になるのか、他の相続予定者との関係が悪くなることはないかなど、立場によっても気にするポイントが違います。

この記事では、生前贈与の基本的な仕組みと、生前贈与をする側、受ける側が知っておかなければいけない注意点について解説していきます。

もくじ

生前贈与とは?

生前贈与とは、生きている間に財産を配偶者や子ども、孫などに財産を譲り渡すことです。贈与する側を贈与者といい、贈与を受ける側を受贈者といいます。贈与可能な財産は、現金や預貯金に限らず、土地や建物、有価証券、車などさまざまなものが含まれます。

生前贈与は贈与者が財産を贈る時期や相手を自由に選ぶことができるため、 遺言 などによる相続との違いは生前に自分の財産を希望する相手に引き継いでおく手段として利用されます。

生前贈与のメリット

生前贈与のメリットは、二つあります。一つは「相続トラブルを事前に防げる」こと、もう一つは「 相続税 の節税効果が望める」ことです。

相続トラブルを事前に防げる

生前贈与は、贈与者が贈与する相手と時期を自由に選んで確実に実行できるため、相続時に相続人同士の意見の対立が起こるなどの相続トラブルを事前に防ぐことができます。

相続トラブルを防ぐ対策として 遺言書 もありますが、遺言書は内容に不備があると無効になってしまう可能性もあるため、生前に実現できるという点で生前贈与のほうが安心できるでしょう。

相続税の節税効果が望める

生きている間に次の世代に財産を譲り渡すことで、相続時の財産を減らすことができ、結果として相続税の節税につながる可能性があります。

ただし注意しないといけないのは、生前贈与を行った財産は「 贈与税 」の課税対象になる可能性があります。課税対象になるのか、また贈与したほうが税金が安くなるのかをきちんと把握したうえで実行する必要があります。

なお、贈与税が非課税になる仕組みとして暦年贈与があります。暦年贈与とは、年間(1月1日から12月31日まで)110万円以下の贈与であれば、贈与税がかからないという仕組みです。

他に非課税になる仕組みとして、以下の表のように適用期限が定められている特例もあります。

| 贈与の種類 | 非課税枠 | 適用要件 |

|---|---|---|

| 住宅取得資金贈与 | 1,000万円 | ・子どもや孫への住宅取得資金の贈与 ・受贈者は18歳以上で年間所得が2,000万円以下 ・適用期限は令和5年12月31日まで |

| 結婚・子育て資金贈与 | 1,000万円 | ・子どもや孫への結婚・子育て資金の贈与 ・受贈人は18歳以上50歳未満で年間所得が1,000万円以下 ・結婚資金として使えるのは300万円まで |

| 教育資金贈与 | 1,500万円 | ・子どもや孫へ教育資金の贈与 ・受贈者は30歳未満で年間所得が1,000万円以下 ・学習塾など学校以外の場合の非課税枠は500万円 ・適用期限は令和5年3月31日まで |

※2022年10月現在での制度内容です。

生前贈与の注意点

相続開始前3年以内の贈与は相続税の課税対象

相続人等が相続開始前3年以内に、被相続人から贈与を受けた財産がある場合、その贈与財産は相続税の課税価格に加算されます。これは「死亡直前の相続税逃れ」を防止する目的であるとされています。

相続税対策として生前贈与を検討している場合は、できるだけ早い時期に実行することが重要です。

ただし、以下の場合については相続開始前3年以内の贈与であっても、相続税の課税価格への加算対象から除外されます。

- 相続、遺贈や 相続時精算課税 に係る贈与によって財産を取得していない人に贈与された財産

- 夫婦間で居住用不動産を贈与したときの配偶者控除のうち非課税の適用を受けた金額

- 住宅取得資金贈与のうち非課税の適用を受けた金額

- 結婚子育て資金贈与のうち非課税の適用を受けた金額

- 教育資金贈与のうち非課税の適用を受けた金額

なお、相続時精算課税に係る贈与は相続開始前3年を超える贈与であっても相続財産に加算されます。

遺留分侵害額請求の対象になる可能性がある

遺留分 とは、 法定相続人 (第三順位の兄弟姉妹を除く)が最低限受け取ることができる一定割合の相続分のことをいいます。この遺留分を侵害されている(相続する財産が最低限受け取ることができる割合を下回っている)相続人は、遺留分侵害者に対して金銭の支払いを請求することができます。これを「遺留分侵害額請求」といいます。

生前贈与がこの遺留分侵害額請求の対象になるケースがあります。

- 相続開始前から1年以内の相続人以外への生前贈与

- 贈与者と受贈者が遺留分を侵害するとわかっていておこなわれた生前贈与

- 相続開始前10年以内におこなわれた法定相続人への生前贈与

いずれかに当てはまる生前贈与があった場合、相続財産に加えて生前贈与分も合わせた額を基に遺留分が算出されます。

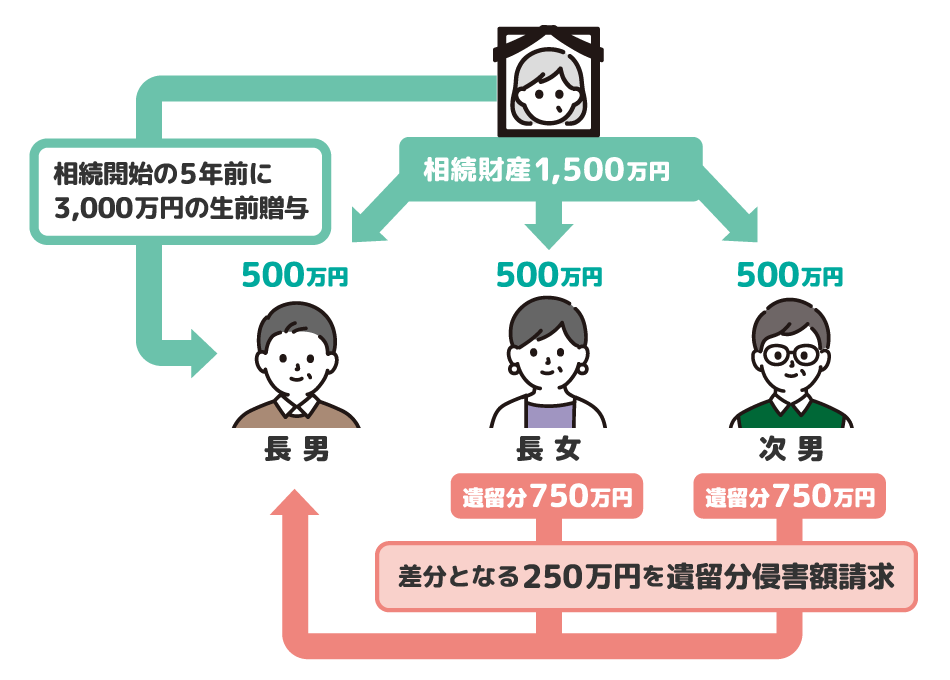

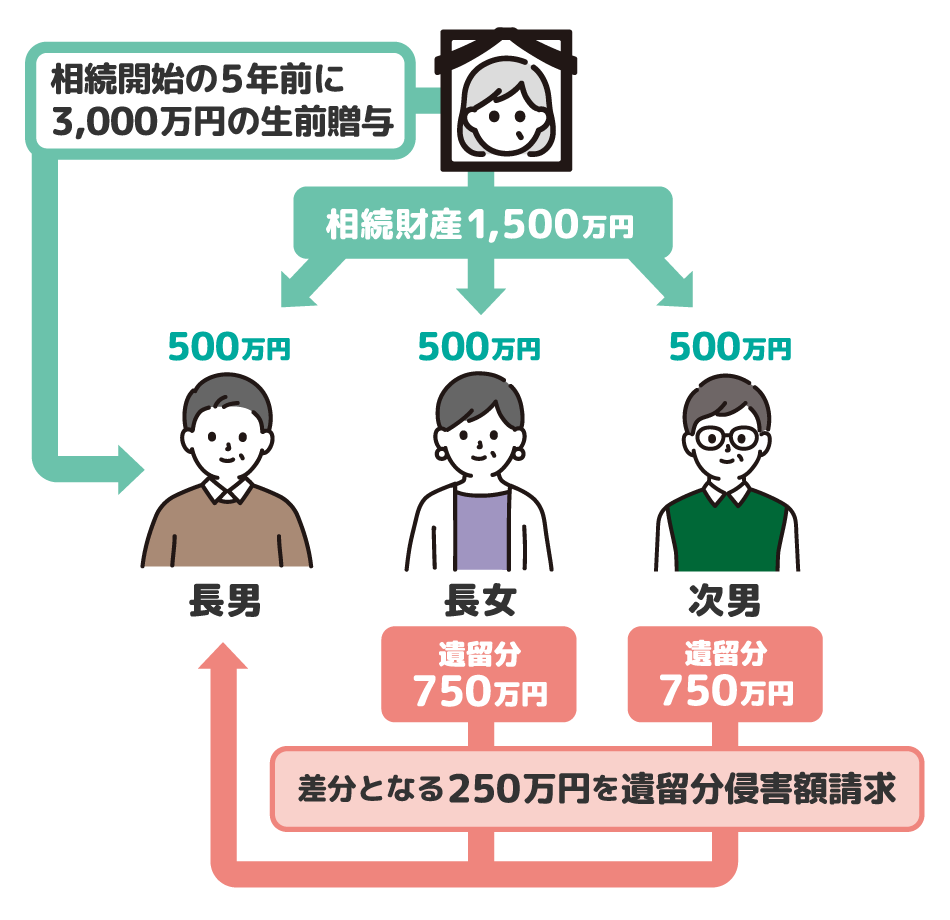

例えば、母親が亡くなり、相続人が長男、長女、次男の3人であったとします。相続財産は1,500万円を遺言のとおり均等に500万円ずつ分けることになりました。しかし、長男だけは相続開始の5年前に3,000万円の生前贈与を受けていました。そうなると、「相続開始前10年以内におこなわれた法定相続人への生前贈与」に該当するため、長女と次男による遺留分侵害額請求の対象となります。

この場合、相続財産1,500万円に加え、生前贈与分3,000万円で合わせて4,500万円を基に遺留分を計算することになり、長女と次男の遺留分はそれぞれ750万円となるため、相続で受け取る500万円との差額250万円をそれぞれ長男に請求することができることになります。

生前贈与を受けていた相続人は、相続時に遺留分を請求される可能性があることを知っておきましょう。

生前贈与の進め方

生前贈与は、注意点のところで説明したように遺留分を侵害してしまう恐れがあり、後々トラブルに見舞われることがあります。そのため生前贈与をおこなう際は贈与者と受贈者でしっかりと協議することが大切です。

協議内容としては、誰に何をどれだけ贈与するか、贈与する条件、贈与する方法の3点を話し合うようにしましょう。これらを話し合っておくことで、のちに贈与契約書を作成するときもスムーズに進めることができます。

贈与契約書を作成する

協議が完了したら、続いては契約書の作成に取り組んでいきましょう。

法律上は必須ではないため契約書の作成は忘れてしまいがちですが、書面によらない口約束のみの贈与契約の場合、実際に履行(財産の引き渡し)がされていない部分は撤回することができます。

例えば、50万円の贈与契約を口頭で行い、これまで30万円しか受け取っていない契約の場合、残りの20万円はどちらからも撤回することができます。

「言われていた内容と違う」ということにならないためにも贈与契約書の作成は必ずおこなうようにしましょう。

契約書には、決まった書式はありませんが、記載する項目には以下のようなものがあります。

- 贈与をおこなう日付

- 誰から誰に贈与するか

- 何を贈与するか

- 贈与する条件

- 贈与する方法

- 贈与者と受贈者の住所と氏名と実印

契約書を作成したら公証役場で確定日付を付してもらうことで、その契約書を作成した日付を証明することができます。作成した書類は贈与者と受贈者それぞれが保管するようにしましょう。

財産の引き渡しをおこなう

金銭の引き渡しは、口座への振り込みによっておこなうようにしましょう。

手渡しで金銭を引き渡すケースもありますが、その場合、暦年贈与と認められず贈与税がかかったり、税務調査で生前贈与ではないと判断されると相続税の対象とされてしまう可能性があります。

また、土地や家、マンションなどの不動産を生前贈与する場合には、不動産の登記手続きをおこないましょう。

不動産は、贈与契約しただけでは第三者に対して不動産の権利を主張することができません。トラブルになる前に登記手続きは必ずおこなうようにしましょう。

贈与税を申告・納付する

贈与税の申告は、贈与を受けた翌年3月15日(休日の場合は次の平日)までに受贈者がおこないます。暦年贈与でも年間の贈与額が110万円を超える場合や、その他生前贈与の特例を利用する場合も非課税枠を超えた贈与には贈与税が課税されます。

生前贈与を受ける場合には、発生する贈与税について十分確認し、申告漏れを回避することが重要です。申告漏れをしてしまうと、加算税や延滞税など厳しいペナルティがあります。

不安な場合は税理士などの専門家に相談することをおすすめします。

まとめ

生前贈与は計画的におこなうことで、贈与する側、贈与を受ける側、どちらにもメリットが大きい制度です。

しかし、制度自体は複雑なため、贈与をする側と受ける側が制度をきちんと理解することが必要です。生前贈与についてしっかり協議したり、契約書という形に残したりしておかなければ、むしろトラブルの火種になる可能性もあるので、慎重に検討しましょう。

監修

司法書士法人松野下事務所/

一般社団法人エム・クリエイト

松野下グループは、超高齢社会の様々な不安、困り事を登記部門として「司法書士」が、資産コンサルティング部門としてシニア層に特化した「ファイナンシャルプランナー」が、各専門家と連携して、より高度で充実したコンサルティングをおこなっております。